Joint Ventures in der Immobilienprojektentwicklung

Dieser Beitrag beschreibt die Struktur und die verschiedenen Formen von Joint Ventures in der Immobilienprojektentwicklung. Es erklärt, wie verschiedene Gesellschaftsformen genutzt werden können, und beleuchtet deren Vor- und Nachteile für Projektentwickler und JV-Partner. Zudem werden einzelnen JV-Formen detailliert beschrieben, einschließlich ihrer vertraglichen Ausgestaltung und typischen Dealstrukturen.

Inhaltsverzeichnis

Ein Joint Venture (JV) in der Immobilienprojektentwicklung ist eine Partnerschaft zwischen zwei oder mehreren Parteien zur gemeinsamen Durchführung eines Projekts, bei der jede Partei Kapital, Know-how oder andere Ressourcen einbringt und gemeinsam Chancen und Risiken trägt. Im Folgenden findest du eine detaillierte Übersicht über die Formen, Partner, Vor- und Nachteile sowie typische Dealstrukturen und Verteilungsmodelle.

1.1 📃 Gesellschaftsformen

Die Wahl der Gesellschaftsform hat entscheidende Auswirkungen auf Haftung, Steuern, Finanzierung, Kontrolle und Transparenz eines Joint Ventures in der Immobilienprojektentwicklung. Nachfolgend erhalten Sie eine strukturierte Übersicht der gängigen Rechtsformen in Deutschland mit Vor- und Nachteilen für Projektentwickler und JV-Partner (z. B. Kapitalgeber, Grundstückseigentümer, Family Office, institutioneller Investor):

Typische Gesellschaftsformen:

- GmbH – einfache Struktur, volle Haftungsbeschränkung

- GmbH & Co. KG – steuerliche Transparenz, häufige Struktur in Projektentwicklungen

- GbR / Partnerschaftsmodelle – selten, eher bei rein privaten JVs

- AG oder SE – selten, eher bei sehr großen Investoren oder börsennahen Konstellationen

Die Wahl der Gesellschaftsform beeinflusst die steuerliche Behandlung, die Haftung und die Governance-Struktur.

1.1.1 GmbH (Gesellschaft mit beschränkter Haftung)

1.1.1.1 📌 Charakteristika:

- Juristische Person

- Haftungsbeschränkung auf Stammkapital (mind. 25.000 €)

- Geschäftsführung und Gesellschafterversammlung als Organe

1.1.1.2 ⚖️ Vor- und Nachteile für Projektentwickler und JV-Partner

🔹 Projektentwickler

| ✅Vorteile | ❌Nachteile |

| Klare Haftungsbegrenzung | Kein Transparenzschutz (Gesellschafter öffentlich einsehbar) |

| Gute Akzeptanz bei Banken und Investoren | Geringe steuerliche Flexibilität (KSt + GewSt) |

| Möglichkeit zur Kombination von Geschäftsführung und Gesellschaftsanteil | Höhere Gründungskosten und laufender Verwaltungsaufwand |

| Keine persönliche Haftung bei Projektverlusten | Keine steuerliche Transparenz wie bei Personengesellschaften |

🔹 JV-Partner

| ✅Vorteile | ❌Nachteile |

| Begrenztes Haftungsrisiko | Weniger steuerlicher Gestaltungsspielraum (kein Durchgriff auf Verlust) |

| Beteiligung über Anteile möglich, leichte Übertragbarkeit | Keine automatische Gewinnzurechnung (wie bei KG) |

| Klare Governance-Strukturen möglich | Verlustverrechnung auf Partnerebene nur eingeschränkt möglich |

1.1.2 GmbH & Co. KG (Kommanditgesellschaft mit GmbH als Komplementär)

1.1.2.1 📌 Charakteristika:

- Kombination aus Kapital- und Personengesellschaft

- GmbH ist persönlich haftender Gesellschafter (Komplementär)

- Andere Gesellschafter sind Kommanditisten (beschränkt haftend)

1.1.2.2 ⚖️ Vor- und Nachteile für Projektentwickler und JV-Partner

🔹 Projektentwickler

| ✅Vorteile | ❌Nachteile |

| Steuerliche Transparenz: Gewinne/Verluste direkt zurechenbar | Komplexere Struktur (zwei Gesellschaften nötig) |

| Developer kann mit 1 % Komplementäranteil die Kontrolle behalten | Persönliche Haftung über GmbH-Komplementär (muss geführt werden) |

| Flexible Gewinnverteilung (auch unabhängig vom Kapitalanteil) | Höherer Gründungs- und Verwaltungsaufwand |

| Ideal für Promote-Modelle (Carried Interest etc.) | Externe oft erklärungsbedürftig |

🔹 JV-Partner

| ✅Vorteile | ❌Nachteile |

| Steuerliche Transparenz bei institutionellen Partnern | Mitunter schwierige Bilanzierung (je nach Anteil) |

| Keine persönliche Haftung (Kommanditist) | Komplexere Gewinn- und Verlustbeteiligung |

| Beliebt bei Fonds, Family Offices und institutionellen Anlegern | Ggf. eingeschränkte Mitwirkung trotz Kapitalmehrheit |

| Geeignet für strukturierte Beteiligungsmodelle (z. B. IRR-Hurdles) | Kein standardisiertes Beteiligungsmodell (immer individuell) |

1.1.3 GbR (Gesellschaft bürgerlichen Rechts) / Partnerschaftsmodell

1.1.3.1 📌 Charakteristika:

- Personengesellschaft

- Keine eigene Rechtspersönlichkeit

- Gilt oft als „Einstiegsmodell“ oder für einfache Projekte

1.1.3.2 ⚖️ Vor- und Nachteile für Projektentwickler und JV-Partner

🔹 Projektentwickler

| ✅Vorteile | ❌Nachteile |

| Einfache, kostengünstige Gründung | Unbeschränkte persönliche Haftung aller Gesellschafter |

| Volle Flexibilität in der Ausgestaltung | Keine juristische Person, eingeschränkte Rechtsfähigkeit |

| Keine Publizitätspflichten | Geringe Akzeptanz bei Banken und institutionellen Investoren |

| Steuerliche Transparenz | Hoher Haftungsdruck, auch für Partnerfehler |

🔹 JV-Partner

| ✅Vorteile | ❌Nachteile |

| Einfache Exit-Möglichkeit bei vertraglicher Regelung | Geringe Rechtssicherheit bei komplexen Projekten |

| Keine doppelte Besteuerung | Persönliche Haftung in vollem Umfang |

| Direkte Verlustverrechnung möglich | Nicht geeignet für größere oder öffentliche Beteiligungen |

1.1.4 AG (Aktiengesellschaft)

1.1.4.1 📌 Charakteristika:

- Juristische Person

- Mindestkapital: 50.000 €

- Trennung zwischen Eigentum (Aktionäre) und Leitung (Vorstand)

1.1.4.2 ⚖️ Vor- und Nachteile für Projektentwickler und JV-Partner

🔹 Projektentwickler

| ✅Vorteile | ❌Nachteile |

| Leichter Zugang zu institutionellen Investoren / Kapitalmarkt | Sehr hoher Gründungs- und Verwaltungsaufwand |

| Hohe Skalierbarkeit (auch für Serienentwicklungen) | Strenge Publizitäts- und Prüfungspflichten |

| Möglichkeit, sich über Aktienoptionen an Projekten zu beteiligen | Kein einfacher Exit, da Aktien nicht frei handelbar ohne Börsennotierung |

| Vorstand unabhängig von Gesellschafterinteressen | Eingeschränkter Einfluss als Kleinaktionär |

🔹 JV-Partner

| ✅Vorteile | ❌Nachteile |

| Klare Governance- und Haftungsstruktur | Eingeschränkte Flexibilität bei Gewinnverwendung |

| Gute Kapitalstruktur (Eigenkapitalquote, Bilanztransparenz) | Kein direkter Einfluss, außer über Hauptversammlung |

| Potenzial für Börsengang / Exit | Eingeschränkte Verlustverrechnung auf Ebene der Aktionäre |

1.1.5 SE (Societas Europaea)

1.1.5.1 📌 Charakteristika:

- Europäische Aktiengesellschaft, wie AG, aber grenzüberschreitend einsetzbar

- Mindestkapital: 120.000 €

1.1.5.2 ⚖️ Vor- und Nachteile für Projektentwickler und JV-Partner

🔹Projektentwickler

| ✅Vorteile | ❌Nachteile |

| Internationale Flexibilität (v. a. bei grenzüberschreitenden JV) | Sehr hoher Gründungsaufwand |

| Signalwirkung (Professionalität, Größe) | Nur für sehr große Strukturen sinnvoll |

| Beteiligung mehrerer Partner aus verschiedenen Ländern möglich | Rechtlich komplex, nicht praxisrelevant für normale Projektentwicklungen |

🔹 JV-Partner

| ✅Vorteile | ❌Nachteile |

| Europarechtliche Harmonisierung | Eingeschränkte Praktikabilität im Immobilienmarkt |

| Attraktiv für institutionelle Anleger mit EU-Fokus | Nicht gebräuchlich im deutschen Immobilien JV-Alltag |

1.1.6 Fazit

- Für Projektentwickler, die Kontrolle behalten und flexibel agieren möchten, ist die GmbH & Co. KG oft ideal, insbesondere mit Promote-Mechanismen.

- Für Investoren (insbesondere Family Offices und institutionelle), die steuerliche Transparenz und kontrollierte Risiken suchen, ist ebenfalls die GmbH & Co. KG bevorzugt.

- Eine GmbH ist bei kleineren Strukturen oder reinen Dienstleistungs-JVs (z. B. Development Management) ausreichend.

- GbRs eignen sich nur für kleine, informelle Kooperationen ohne externen Kapitalbedarf.

- AG/SE sind Sonderformen für sehr große oder börsennahe Strukturen.

1.2 🏗️ Formen von Joint Ventures in der Immobilienprojektentwicklung

Joint Ventures in der Immobilienentwicklung unterscheiden sich vor allem darin, in welchem Umfang die Partner Kapital einbringen, unternehmerisches Risiko tragen und Mitspracherecht haben. Während Equity-Joint-Ventures echte Partnerschaften mit gemeinsamer Projektverantwortung sind, regeln andere Modelle wie stille Beteiligungen oder Contractual JVs nur begrenzte Rollen ohne gesellschaftsrechtliche Bindung. Die Wahl hängt von Risikobereitschaft, Kapitalbeteiligung und gewünschtem Einfluss ab.

- Equity Joint Venture

- Contractual Joint Venture

- Silent Partnership / Stille Beteiligung

- Development Management Joint Venture

1.2.1 Equity Joint Venture

Ein Equity Joint Venture bei einer Immobilienprojektentwicklung ist eine Partnerschaft, bei der die Partner eine gemeinsame Projektgesellschaft gründen und Eigenkapital einbringen. Die Gewinne und Verluste werden entsprechend der Beteiligungsquote oder nach separater Vereinbarung aufgeteilt. Diese Struktur ermöglicht es den Partnern, gemeinsam Chancen und Risiken zu tragen und von den Synergien zu profitieren.

1.2.1.1 📌 Charakteristika

- Die Partner gründen eine gemeinsame Projektgesellschaft (z. B. GmbH oder GmbH & Co. KG).

- Jeder bringt Eigenkapital ein, ggf. auch Grundstücke oder Leistungen.

- Die Gewinne und Verluste werden entsprechend der Beteiligungsquote oder nach separater Vereinbarung aufgeteilt.

1.2.1.2 📜 Gesellschaftervertrag / Joint-Venture-Vertrag

Wichtige Regelungskomplexe:

1.2.1.2.1 Kapitalbeteiligung & Einlagen

- Höhe und Art der Einlagen: Geld, Grundstücke, Leistungen (z. B. Projektsteuerung)

- Sach- oder Bareinlagen

- Nachschusspflichten (ja/nein)

- Kapitalerhöhungen und Verwässerungsschutz

1.2.1.2.2 Stimmrechte und Entscheidungsprozesse

- Pro-rata-Stimmrechte (z. B. nach Kapitalanteil) oder gleichberechtigte Stimmrechte

- Vetorechte für bestimmte Entscheidungen (z. B. Verkauf, Fremdfinanzierung, Planung)

- Regelungen zu Deadlock-Situationen (z. B. Schlichtung, Tag/Drag Along, Russian Roulette)

1.2.1.2.3 Gewinnverteilung

- Entsprechend Kapitalanteilen (linear) oder

- Waterfall-Modelle: bevorzugte Rückzahlung, Hurdles, Carried Interest (s. vorherige Antwort)

1.2.1.2.4 Leistungs- und Aufgabenverteilung

- Wer übernimmt was? (z. B. Planung, Steuerung, Vertrieb, Finanzierung)

- Honorierung von Leistungen (Management Fee, Projektentwicklungsvergütung)

1.2.1.2.5 Reporting- und Kontrollrechte

- Umfang und Frequenz des Reportings

- Informationspflichten gegenüber Gesellschaftern

- Einsichts- und Kontrollrechte

1.2.1.2.6 Exit-Regelungen

- Vorkaufsrechte und Mitverkaufsrechte (Tag-along / Drag-along)

- Lock-up-Perioden (z. B. kein Verkauf in den ersten 3 Jahren)

- Verkauf der Projektgesellschaft oder des Projekts – Entscheidungskriterien

- Regelungen für Auflösung oder Abbruch des Projekts

1.2.1.2.7 Gewährleistung & Haftung

- Haftungsregelungen für eingebrachtes Grundstück, Planungsfehler, Genehmigungen etc.

- Rücktrittsrechte bei Nichterfüllung von Pflichten

1.2.1.2.8 Schiedsklauseln / Streitbeilegung

- Gerichtsstand oder Schiedsgericht

- Mediation als Vorstufe

1.2.1.3 📑 Ergänzende Vertragswerke

Neben dem Gesellschaftervertrag gibt es häufig zusätzliche Vereinbarungen:

| Vertragstyp | Zweck |

| Projektentwicklungsvertrag | Regelt Aufgaben und Vergütung des Entwicklers |

| Dienstleistungsvertrag | Für operative Leistungen, z. B. Baumanagement |

| Grundstückskaufvertrag | Bei „Land-for-Equity“-Struktur |

| Fremdfinanzierungsvertrag | Bedingungen der Darlehensaufnahme durch die Gesellschaft |

| Mezzanine-Vertrag | Regelungen für nachrangige Finanzierungen durch Partner oder Dritte |

| Treuhandverträge | Bei zwischengeschalteten Strukturen oder zur Absicherung |

| Optionsverträge | Kaufoptionen für weitere Flächen oder Anteile |

1.2.1.4 🏛️ Steuerliche und rechtliche Optimierung

Die vertragliche Ausgestaltung muss steuerlich und rechtlich optimal abgestimmt werden, insbesondere in Hinblick auf:

- Grunderwerbsteuerliche Optimierung (z. B. Share Deals vs. Asset Deals)

- Vermeidung von gewerbesteuerlicher Doppelbelastung

- Vermeidung von verdeckter Gewinnausschüttung

- Verlustzuweisung bei späterem Projektmisserfolg

- Haftungsfragen bei Leistungen, Planung, Finanzierung und Gewährleistung

1.2.1.5 ⚖️ Vor- und Nachteile für Projektentwickler und JV-Partner

🔹 Projektentwickler

| ✅Vorteile | ❌Nachteile |

| Beteiligung am Projektgewinn (Upside-Potenzial) | Hoher Kapitalbedarf (Eigenbeteiligung erforderlich) |

| Mitspracherecht und Einfluss auf Entscheidungen | Mögliche Interessenkonflikte bei Steuerung |

| Steigerung der Reputation durch sichtbare Partnerschaft | Haftung (je nach Rechtsform) |

| Zugang zu besseren Finanzierungskonditionen durch starken Partner | Abhängigkeit von Partnerentscheidungen bei 50:50-Struktur |

| Möglichkeit zur mehrfachen Monetarisierung (z. B. Gebühren + Gewinnanteil) | Ggf. längere Entscheidungsprozesse |

🔹 JV-Partner (Investor, Eigentümer)

| ✅Vorteile | ❌Nachteile |

| Risikoteilung mit erfahrenem Entwickler | Kontrollverlust oder Mitspracherechte des Developers können bremsen |

| Potenziell hohe Rendite bei erfolgreichem Projekt | Komplexe Steuer- und Rechtsstruktur |

| Know-how-Zugang ohne eigenes Personal | Bindung von Kapital über lange Laufzeit |

| Gleichberechtigte Partnerschaft (Governance möglich) | Ggf. Projektverzögerungen durch interne Abstimmungen |

1.2.1.6 🧠 Fazit

Ein Equity Joint Venture erfordert eine sorgfältige, umfassende Vertragsgestaltung, bei der wirtschaftliche, steuerliche und rechtliche Aspekte miteinander abgestimmt werden. Wichtige Erfolgsfaktoren sind:

- Klare Rollenverteilung

- Flexible, aber kontrollierbare Entscheidungsmechanismen

- Gerechte Gewinnverteilung und Exit-Strategien

- Absicherung gegen Konflikte und Deadlocks

Wenn du möchtest, kann ich dir gerne ein konkretes Muster für einen Joint-Venture-Vertrag oder ein Beispiel für eine Governance-Struktur mit Entscheidungs- und Vetorechten erstellen.

1.2.2 Contractual Joint Venture

Ein Contractual Joint Venture (CJV) in der Immobilienprojektentwicklung ist eine kooperationsbasierte Partnerschaft ohne eigene juristische Person, bei der die Partner lediglich durch Verträge miteinander verbunden sind. Diese Struktur ist flexibler, aber auch anfälliger für rechtliche und operative Konflikte, wenn die vertragliche Gestaltung nicht ausreichend präzise erfolgt.

1.2.2.1 📌 Charakteristik eines Contractual Joint Ventures

- Keine eigene Gesellschaft wird gegründet (also z. B. keine GmbH oder GmbH & Co. KG), sondern vertragliche Kooperation (z. B. durch Kooperationsvertrag)

- Die Partner bleiben rechtlich eigenständig und unabhängig.

- Zusammenarbeit wird über Kooperationsvertrag, Konsortialvertrag oder ARGE-Vertrag geregelt.

- Häufige Anwendung: Frühphasen-Projektentwicklung (z. B. Grundstückssicherung, Machbarkeitsstudie)

- Anwendung meist bei kurzfristigen, klar abgegrenzten Projekten oder wenn steuerliche/regulatorische Gründe gegen eine gemeinsame Gesellschaft sprechen.

- Können auch als Baukonsortien ausgestaltet sein, wenn steuerliche, haftungs- oder gesellschaftsrechtliche Gründe gegen eine gemeinsame Gesellschaft sprechen

1.2.2.2 📜 Möglichkeiten der vertraglichen Ausgestaltung

Ein Contractual JV kann sehr flexibel gestaltet werden, je nach Umfang der Kooperation.

Die wichtigsten vertraglichen Regelungsbereiche sind:

1.2.2.2.1 Kooperationsvertrag / Konsortialvertrag

Typische Regelungskomplexe:

Bereich, Mögliche Regelungen, Zweck & Dauer, Beschreibung des Projekts, Ziel der Kooperation, Zeitrahmen, Beitrag der Partner, Kapital, Grundstückszugang, Dienstleistungen (z. B. Planung, Vertrieb, Finanzierung), Kostenverteilung Pro-rata oder nach Leistung, z. B. 70/30 entsprechend Nutzen oder Aufwand, Gewinnverteilung, Linear (pro-rata), erfolgsabhängig, oder nach Meilensteinen, Entscheidungsfindung Einstimmigkeit, Mehrheitsentscheidungen, Projektbeirat, Verantwortlichkeiten, Operative Zuständigkeiten, Projektleitung, Berichtspflichten, Haftung & Risiko, Begrenzung der Haftung, gesamtschuldnerisch vs. Anteilig, Finanzierung, Wie erfolgt Kapitalbeschaffung? Wer trägt welches Risiko?, Vertraulichkeit / Exklusivität, Kein paralleles Bieten oder Verhandeln, Streitbeilegung, Mediation, Schiedsgericht oder Gerichtsbarkeit

1.2.2.2.2 ARGE-Vertrag (Arbeitsgemeinschaft)

- Oft bei Bauprojekten verwendet (z. B. GU & Subunternehmer).

- Regelung ähnlich wie Kooperationsvertrag, aber stärker auf Leistungserbringung und Bauausführung fokussiert.

- Auch als Bietergemeinschaft bei öffentlichen Ausschreibungen eingesetzt.

1.2.2.2.3 Dienstleistungsverträge

- Einzelne Leistungen werden über eigenständige Verträge geregelt, z. B.:

- Projektsteuerungsvertrag

- Planungsvertrag

- Vermittlungsvertrag

- Finanzierungsbeschaffung

- Diese ergänzen den Kooperationsvertrag und sichern Leistungen rechtlich ab.

1.2.2.2.4 Treuhandmodelle

- Ein Partner kann z. B. ein Grundstück im eigenen Namen, aber treuhänderisch für die Partnergemeinschaft halten.

- Notwendig bei gemeinsamer Grundstückssicherung ohne Gesellschaft.

- Treuhandvertrag regelt Rechte und Pflichten sowie Exit-Klauseln.

1.2.2.2.5 Letter of Intent (LOI) / Memorandum of Understanding (MoU)

- Häufig als Vorstufe zu einem CJV.

- Enthält Grundsatzvereinbarungen und Absichtserklärungen.

- Rechtlich oft unverbindlich, kann aber z. B. Vertraulichkeit, Exklusivität und Prozessregeln regeln.

1.2.2.3 Chancen und Risiken

| ✅ Chance | ❌ Risiko |

| Flexibel und schnell aufsetzbar | Keine klare Haftungsbegrenzung |

| Keine Gesellschaftsgründung notwendig | Steuerliche Komplexität, z. B. Umsatzsteuer bei Leistungsverrechnung |

| Gut geeignet für frühe Projektphasen | Keine gesellschaftsrechtliche Bindung – schwieriger zu erzwingen |

| Transparenz über Leistungen | Konfliktpotenzial bei unklaren Regelungen |

| Keine Notargebühren oder Eintragungskosten | Schwierige Gewinnverteilung ohne klare Abrechnungssysteme |

1.2.2.4 ⚖️ Vor- und Nachteile für Projektentwickler und JV-Partner

🔹 Projektentwickler

| ✅Vorteile | ❌Nachteile |

| Kein Eigenkapitaleinsatz notwendig | Kein Anspruch auf Gewinnbeteiligung (nur Honorar) |

| Volle Konzentration auf Dienstleistung | Abhängigkeit von Weisungen des Partners |

| Geringeres Risiko (insb. keine Haftung) | Kein langfristiger Vermögensaufbau |

| Flexibilität und weniger rechtliche Bindung | Kein Zugang zu strategischer Projektbeteiligung |

🔹 JV-Partner

| ✅Vorteile | ❌Nachteile |

| Volle Kontrolle über Gesellschaft und Vermögen | Kein Risiko-/Kosten-Sharing mit Developer |

| Nutzung von Developer-Know-how ohne Beteiligung | Geringere intrinsische Motivation des Developers |

| Klare vertragliche Abgrenzung (weniger Konfliktpotenzial) | Möglicherweise geringere Innovationskraft |

| Schnellere Abwicklung möglich | Ggf. zusätzlicher Koordinationsaufwand |

1.2.2.5 🧾 Empfohlene Vertragsbestandteile

- Projektbeschreibung mit Zielen

- Leistungs-, Risiko- und Gewinnverteilung

- Entscheidungsmechanismen und Eskalationsprozesse

- Vertragsdauer und Kündigungsrechte

- Austritt / Eintritt neuer Partner

- Streitbeilegung

1.2.2.6 🧠 Fazit

Ein Contractual Joint Venture ist dann sinnvoll, wenn:

- das Projekt klein oder kurzfristig ist,

- keine Kapitalgesellschaft gewünscht wird,

- die Partner eigenständig bleiben wollen,

- das Haftungsrisiko begrenzt und überschaubar ist.

Die vertragliche Ausgestaltung ist dabei entscheidend für die Funktionsfähigkeit, denn es fehlt die „eingebaute Ordnung“ einer Gesellschaftsstruktur.

1.2.3 Silent Partnership / Stille Beteiligung

Eine Silent Partnership oder stille Beteiligung bei einer Immobilienprojektentwicklung ist eine finanzielle Beteiligung, bei der der stille Gesellschafter Kapital einbringt, aber nach außen nicht in Erscheinung tritt. Der stille Gesellschafter erhält eine Gewinnbeteiligung, trägt jedoch kein operatives Risiko und hat in der Regel kein Mitspracherecht in der Geschäftsführung. Diese Art der Beteiligung wird durch einen stillen Gesellschaftsvertrag geregelt und bietet dem Kapitalgeber eine diskrete Investitionsmöglichkeit.

1.2.3.1 📌 Charakteristik der stillen Beteiligung

- Vertragliche Beteiligung an einem Unternehmen (§ 230 HGB) ohne Mitunternehmerschaft.

- Der stille Gesellschafter beteiligt sich mit Kapital an einem bestehenden Unternehmen oder einer Projektgesellschaft.

- Er erhält dafür eine Gewinnbeteiligung, meist ohne Einfluss auf die Geschäftsführung.

- Er tritt nicht im Handelsregister auf und ist nicht haftend für Schulden der Gesellschaft.

1.2.3.2 🧾 Möglichkeiten der vertraglichen Ausgestaltung

Die stille Beteiligung wird durch einen stillen Gesellschaftsvertrag geregelt, der frei gestaltbar ist. Dabei gibt es zwei Hauptformen und viele Gestaltungsoptionen:

1.2.3.2.1 🔹 Einfache stille Gesellschaft (typisch)

- Reine Kapitalbeteiligung gegen Gewinnanteil.

- Kein Verlustanteil oder nur begrenzter Verlust auf Höhe der Einlage.

- Keine Mitwirkung an Geschäftsführung oder Kontrolle.

Vertragsinhalte:

| Regelung | Mögliche Ausgestaltung |

| Einlage | Geld, ggf. auch Dienstleistungen |

| Laufzeit | Projektbezogen oder unbefristet |

| Verzinsung / Gewinnanteil | Fix (z. B. 6 % p.a.) oder gewinnabhängig |

| Verlustbeteiligung | Ausschluss oder Beschränkung auf Einlage |

| Ausschüttung | Jährlich, quartalsweise, endfällig |

| Kontrollrechte | Einsicht in Jahresabschluss, kein Mitspracherecht |

| Rückzahlung der Einlage | Am Projektende oder gestaffelt |

| Vertraulichkeit / Intransparenz | Vertraglich besonders geschützt |

| Kündigungsregelungen | Meist ausgeschlossen während Laufzeit |

1.2.3.2.2 🔹 Atypisch stille Gesellschaft (steuerlich Mitunternehmerschaft)

- Beteiligung am Vermögen, Verlust und ggf. stillen Reserven der Gesellschaft.

- Der stille Gesellschafter ist dann steuerlich Mitunternehmer.

- Anwendung z. B. wenn Eigenkapital gewünscht ist, aber keine offene Beteiligung.

Besonderheiten:

- Anspruch auf Anteil am Veräußerungsgewinn / Exit-Erlös

- Verlustverrechnung steuerlich möglich

- Komplexere steuerliche Behandlung (EStG §§ 15, 15a)

1.2.3.3 💼 Einsatz in der Immobilienprojektentwicklung

Stille Beteiligungen werden häufig genutzt:

- Zur Eigenkapitalstärkung ohne Mitspracherechte zu gewähren

- Für Family Offices / Mezzanine-Finanzierer, die diskret investieren wollen

- Als Brückenfinanzierung in Projektphasen mit hohem Kapitalbedarf

- In Kombination mit anderen Finanzierungsinstrumenten (z. B. stille Beteiligung + Darlehen)

1.2.3.4 📜 Vertragsinhalte im Detail (Checkliste)

| Vertragsbereich | Beispiele |

| Beteiligte Parteien | Projektgesellschaft (z. B. GmbH & Co. KG) + Kapitalgeber |

| Einlageform & -höhe | z. B. 500.000 € als Geldzahlung |

| Verzinsung / Gewinnbeteiligung | z. B. 6 % fix + 10 % vom Projektüberschuss |

| Projektbezug | Verweis auf konkretes Entwicklungsobjekt |

| Verlustbeteiligung | z. B. ausgeschlossen oder begrenzt |

| Rückzahlung der Einlage | endfällig nach Exit oder nach Meilensteinen |

| Informationsrechte | z. B. Quartalsreporting, aber keine operative Mitwirkung |

| Laufzeit / Kündigung | Projektbezogene Laufzeit, keine ordentliche Kündigung |

| Exit-Regelungen | Mitverkaufsrechte oder Exit-Trigger bei Projektabbruch |

| Nachrangigkeit | Vertraglich definierte Rangordnung (z. B. nach Fremdkapital, vor Eigenkapital) |

| Sicherheiten | Meist keine, in Ausnahmefällen Patronatserklärung oder Rangrücktrittsdarlehen |

1.2.3.5 🏛️ Rechtliche und steuerliche Aspekte

| Thema | Einfache stille Gesellschaft | Atypisch stille Gesellschaft |

| Rechtsform | Innengesellschaft nach HGB | Mitunternehmerschaft |

| Handelsregistereintrag | Nein | Nein |

| Haftung | Keine Außenhaftung | Keine Außenhaftung |

| Gewinnbeteiligung | Ja | Ja, inkl. stiller Reserven |

| Verlustbeteiligung | Nein oder begrenzt | Ja |

| Steuerliche Behandlung | Kapitalerträge | Einkünfte aus Gewerbebetrieb |

| Bilanzierung | Als Fremdkapital oder Eigenkapital-ähnlich | Eigenkapital (steuerlich) |

1.2.3.6 ⚖️ Vor- und Nachteile für Projektentwickler und JV-Partner

🔹 Projektentwickler

| ✅Vorteile | ❌Nachteile |

| Eigenkapitalersatz ohne Stimmrechte Dritter | Fester Vergütungsanspruch des stillen Gesellschafters auch bei niedriger Performance |

| Volle Kontrolle über operative Entscheidungen | Keine Risikoübertragung – Developer haftet weiter allein |

| Intransparente Kapitalstruktur möglich (diskret) | Verträge oft komplex und verhandlungsintensiv |

| Oft günstiger als Mezzanine-Kapital | Eingeschränkte Nachrangkonditionen können problematisch für Bankfinanzierung sein |

🔹 JV-Partner (stiller Gesellschafter)

| ✅Vorteile | ❌Nachteile |

| Beteiligung am Projekt ohne Managementaufwand | Kein Mitspracherecht in der Projektführung |

| Geringe Sichtbarkeit, diskrete Kapitalanlage | Begrenzte Kontrollmöglichkeiten |

| Strukturierbare Vergütung (z. B. fixe Verzinsung + Bonus) | Höheres Risiko bei Totalverlust (je nach Rang) |

| Steuerlich flexible Gestaltung (z. B. atypisch still) | Keine Einflussnahme auf Exit- oder Verkaufsstrategie |

1.2.3.7 🧠 Fazit

Die stille Beteiligung ist eine diskrete, flexible und steuerlich interessante Finanzierungsform, besonders geeignet für:

- Kapitalgeber, die nicht operativ eingebunden sein wollen

- Projektträger, die Eigenkapital darstellen wollen, ohne Anteile abzugeben

- Strukturierte Deals mit individuellen Vergütungs- und Rückzahlungsmodellen

1.2.4 Development Management Joint Venture

Ein Development Management Joint Venture (DMJV) ist eine besondere Form der Zusammenarbeit in der Immobilienprojektentwicklung, bei der typischerweise ein Kapitalpartner (Investor oder Eigentümer) und ein Entwicklungspartner (Developer) kooperieren. Der Fokus liegt auf der gemeinsamen Projektentwicklung, wobei der Developer seine Leistung einbringt – Know-how, Steuerung, Kontakte – und dafür wirtschaftlich am Projekterfolg beteiligt wird, ohne zwingend als Mitgesellschafter aufzutreten.

- Ein Partner (z. B. Projektentwickler) übernimmt die operative Projektsteuerung.

- Der andere Partner (z. B. Investor) stellt Kapital oder Grundstück.

- Die Gewinnverteilung erfolgt über Fixhonorare und erfolgsabhängige Anteile (Promote-Strukturen).

1.2.4.1 📌 Charakteristika eines Development Management Joint Ventures

- Meist ein strukturierter Dienstleistungsvertrag zwischen Eigentümer/Kapitalgeber und Projektentwickler.

- Der Entwickler handelt für den Eigentümer, oft mit Weisungsbefugnis oder eingeschränkter Selbstständigkeit.

- Häufige Zielsetzung: Win-Win-Struktur, bei der der Developer nicht als Investor auftritt, aber erfolgsabhängig vergütet wird.

1.2.4.2 📜 Vertragliche Ausgestaltungsmöglichkeiten

Die vertragliche Ausgestaltung kann stark variieren, je nachdem ob das DMJV in einer eigenen Projektgesellschaft organisiert wird oder rein auf vertraglicher Basis erfolgt. Hier die Hauptvarianten:

🔹 Variante A: Vertragliches DMJV (kein Gesellschaftsanteil des Developers)

Typisch bei:

- Family Offices

- institutionellen Investoren

- Grundstückseigentümern ohne eigene Entwicklungskapazität

Vertragsform: Development Management Agreement (DMA)

Wichtige Vertragsinhalte:

| Vertragsbereich | Mögliche Ausgestaltung |

| Leistungsumfang | Projektsteuerung, Planung, Behördenmanagement, Kostencontrolling, Vertrieb |

| Vertretungsmacht | Handlungsvollmacht, Einzel-/Mitzeichnung, ggf. eingeschränkte POA |

| Vergütung | Kombination aus: – Fixer monatlicher Fee (z. B. 10.000 €/Monat) – Erfolgsbonus bei Meilensteinen oder Exit (z. B. 10 % vom Gewinn) |

| Laufzeit / Kündigung | Projektphasenbasiert, Kündigung aus wichtigem Grund |

| Kontrollrechte des Eigentümers | Berichtspflichten, Weisungsrechte, Abnahmepflichten |

| Haftung | Grundsätzlich nur für grobe Fahrlässigkeit / Vorsatz – oft Deckelung auf bestimmte Beträge |

| Vergütung im Exit-Fall | z. B. „Promote Fee“ bei Exit-Überschuss ab bestimmter IRR |

| Exklusivität / Wettbewerbsverbot | Optional, je nach Interessenlage |

🔹 Variante B: Equity-basiertes DMJV (Developer als Mitgesellschafter)

Struktur:

- Gründung einer gemeinsamen Projektgesellschaft (z. B. GmbH & Co. KG)

- Developer bringt Know-how + Dienstleistung ein, ggf. auch Kapital oder Grundstücksoption

- Beteiligung an Gewinn / Wertsteigerung durch Carried Interest oder Gewinnanteil

Vertragliche Elemente:

- Gesellschaftsvertrag (inkl. Sonderrechten für Developer)

- Separater Development Management Vertrag zur Regelung der Leistungen

- Waterfall-Struktur im Gesellschaftsvertrag zur Gewinnverteilung (z. B. IRR-Hurdles)

- Exit-Vereinbarung und Drag-/Tag-along-Regelungen

Developer erhält:

- Development Fee (z. B. monatlich oder projektphasenabhängig)

- Gewinnanteil / Promote (z. B. 20 % über 12 % IRR)

- Optional: Mitspracherechte oder Vetorechte bei Projektschritten

1.2.4.3 🧾 Typische Vergütungsmodelle (Beispiele)

| Modell | Beschreibung |

| Fixed Fee + Bonus | Monatliches Honorar + Bonus bei Verkauf, Genehmigung o. Ä. |

| Gewinnbeteiligung (Promote) | Developer erhält Anteil am Gewinn oberhalb eines IRR-Schwellenwerts |

| Equity-Sweetener | Developer erhält kleine Projektbeteiligung (z. B. 5 %) ohne Kapitaleinlage |

| Hybridmodell | Kombination aus Dienstleistungshonorar + Equity + Gewinnanteil |

| Exit-Fee | Developer erhält Erfolgsprämie bei profitablem Exit (z. B. 5 % vom Verkaufspreis über Schwelle X) |

1.2.4.4 🏛️ Rechtliche und steuerliche Besonderheiten

| Aspekt | Hinweise |

| Vertretungsvollmacht | Developer darf nicht ohne klare Abgrenzung rechtsverbindlich für Eigentümer handeln |

| Scheinselbstständigkeit | Klare Trennung erforderlich bei natürlicher Person als Developer |

| Einkunftsart | Honorar als Betriebseinnahme (Developer), Gewinnanteile als Beteiligungserträge |

| Verlustvermeidung | Developer wird oft nur am Gewinn beteiligt, nicht an Verlusten |

| Grunderwerbsteuer | Beteiligung des Developers an der Projektgesellschaft kann steuerliche Folgen auslösen (Share Deal beachten) |

1.2.4.5 🤝 Praxisbeispiel: DMJV zwischen Grundstückseigentümer und Developer

Konstellation:

- Eigentümer hat Grundstück, aber keine Projektentwicklungsexpertise.

- Developer übernimmt alle Leistungen von Machbarkeitsstudie bis Exit.

- Vertraglich vereinbart:

- Laufzeit 24 Monate

- Entwicklungsfee: 15.000 €/Monat

- Bonus: 10 % vom Netto-Exitgewinn über 15 % IRR

- Keine Einlagepflicht des Developers

- Kein Mitspracherecht bei Grundstücksveräußerung

1.2.4.6 ⚖️ Vor- und Nachteile für Projektentwickler und JV-Partner

🔹 Projektentwickler

| ✅Vorteile | ❌Nachteile |

| Kein Eigenkapital erforderlich | Kein Anspruch auf Vermögensbeteiligung (außer bei Promote-Modellen) |

| Regelmäßige Cashflows durch Management Fees | Abhängigkeit von Weisungen und Vorgaben des Eigentümers |

| Möglichkeit, zusätzliche Erfolgsvergütung (Promote) zu strukturieren | Eingeschränkte Steuerungsfreiheit bei Entscheidungen |

| Einstieg in größere Projekte mit geringem Risiko | Haftungspflichten bei Leistungsfehlern möglich (z. B. Baukostenüberschreitungen) |

🔹 JV-Partner (Grundstückseigentümer, Kapitalgeber)

| ✅Vorteile | ❌Nachteile |

| Nutzung von Entwickler-Know-how ohne Abgabe von Anteilen | Kein echtes Alignment, wenn der Developer keine Projektbeteiligung hat |

| Hohe Flexibilität bei Projektstruktur | Motivationsrisiken bei rein fixer Vergütung |

| Vertragsbasierte Steuerbarkeit der Leistungen | Fehlende unternehmerische Mitverantwortung des Developers |

| Transparenz in Honoraren und Leistungen | Kein echter Partner auf Augenhöhe bei strategischen Entscheidungen |

1.2.4.7 🧠 Fazit

Ein Development Management Joint Venture ist ideal, wenn Kapitalgeber (oder Grundstückseigentümer) professionelle Projektentwicklung benötigen, aber keine klassische Equity-Partnerschaft wollen. Die vertragliche Ausgestaltung sollte:

- Leistung, Haftung und Entscheidungsrechte klar regeln,

- eine gerechte Erfolgsvergütung ermöglichen,

- und die bestehende Eigentümerstruktur schützen.

1.3 👥 Typische Joint Venture Partner

| Partnerart | Beiträge | Typische Rolle |

| Projektentwickler | Know-how, Ressourcen, Management | Operative Umsetzung |

| Grundstückseigentümer | Grundstück als Einlage | „Land-for-Equity“ JV |

| Finanzinvestoren / Fonds | Kapital, Netzwerk | Passiver Gesellschafter |

| Family Offices / vermögende Privatpersonen | Eigenkapital | Kapitalgeber |

| Bauträger / Generalunternehmer | Bauleistung, ggf. auch Eigenkapital | Umsetzungs- und Kostensicherheit |

| Banken / institutionelle Anleger | Strukturierte Finanzierung, Mezzanine-Kapital | Finanzierungspartner, selten operativ |

1.4 ⚖️ Vor- und Nachteile eines Joint Ventures

✅ Vorteile

- Risikoteilung: Kapitalrisiken, Marktrisiken und operative Risiken werden verteilt.

- Ressourcensynergien: Kombination von Kapital, Know-how, Grundstücken und Netzwerken.

- Zugang zu Projekten: Kleinere Partner können durch das JV Zugang zu größeren Projekten erhalten.

- Flexibilität: JV kann projektbezogen und zeitlich begrenzt sein.

- Steuervorteile: In bestimmten Konstellationen kann eine steuerlich günstige Struktur gewählt werden.

❌ Nachteile

- Interessenskonflikte: Unterschiedliche Zielsetzungen der Partner können zu Konflikten führen.

- Komplexität: Hoher Abstimmungsbedarf, vor allem bei Entscheidungsprozessen.

- Kontrollverlust: Beteiligte müssen Kontrolle teilen oder teilweise abgeben.

- Rechtliche Risiken: Mangelhafte Verträge können zu langwierigen Streitigkeiten führen.

- Exit-Problematik: Schwierige Veräußerung von Anteilen oder Projektanteilen ohne vertraglich geregelte Ausstiegsklauseln.

1.5 📑 Typische Dealstrukturen

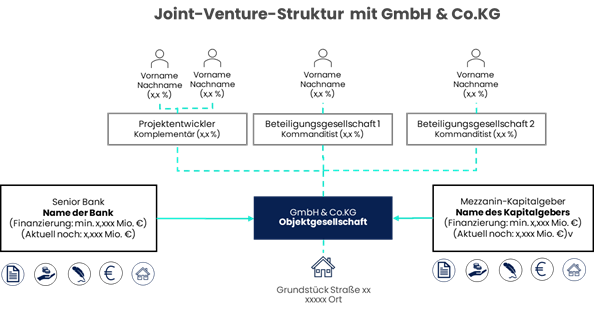

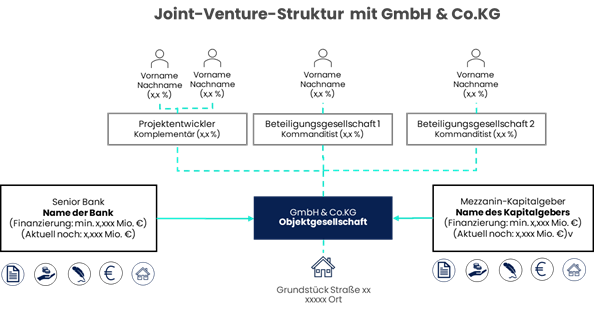

1.5.1 GmbH & Co. KG-Struktur

- Beliebt wegen steuerlicher Transparenz und Haftungsbegrenzung.

- Die Komplementär-GmbH wird oft von einem der Partner (z. B. Entwickler) kontrolliert.

1.5.2 50/50 Joint Venture

- Gleichberechtigte Partnerschaft – oft mit Einstimmigkeitsprinzip bei wichtigen Entscheidungen.

- Hohe Kooperationsbereitschaft erforderlich.

1.5.3 Mehrheits-/Minderheits-JV

- Ein Partner hält z. B. 70 %, der andere 30 %.

- Entscheidungsgewalt häufig bei Mehrheitseigner, aber mit Vetorechten für den Minderheitspartner bei Kernfragen.

1.5.4 Land-for-Equity

- Grundstückseigentümer bringt das Grundstück als Einlage ein und erhält Gesellschaftsanteile anstelle eines Kaufpreises.

- Beliebt bei Projektentwicklungen in früher Phase ohne hohe Liquidität.

1.6 🤝 Einnahmen- und Gewinnverteilungsmodelle

1.6.1 Pro-rata Modell

- Gewinnverteilung entsprechend der Kapitalanteile (z. B. 60/40).

- Einfach und üblich bei symmetrischen Joint Ventures.

1.6.2 Preferred Return + Promote

- Kapitalgeber erhalten zuerst eine bevorzugte Verzinsung (z. B. 6–8 % p.a.).

- Darüberhinausgehende Gewinne werden mit einem Carried Interest / Promote an den Entwickler verteilt, z. B.:

- Bis 8 % IRR: 100 % an Investor

- 8–12 % IRR: 80 % Investor / 20 % Entwickler

- 12 % IRR: 70 % Investor / 30 % Entwickler

1.6.3 Hurdle Rates / Tiered Waterfalls

- Komplexere Modelle mit mehreren Schwellenwerten (IRR-Hürden) und gestaffelter Gewinnverteilung.

1.6.4 Fixvergütung + Erfolgsbonus

- Entwickler erhält laufende Managementgebühr plus Bonus bei erfolgreichem Exit oder Zielrendite.

1.7 💸 Formen der Kapitaleinbringung durch Joint-Venture-Partner

1.7.1 Bareinlage (Cash Equity)

Beschreibung: Einzahlung eines Geldbetrags auf das Gesellschaftskonto der KG.

Verwendung: Finanzierung von Projektkosten, Eigenkapitalquote gegenüber Banken.

Vorteil: Klassisch, einfach und flexibel einsetzbar.

Vertraglich geregelt in: Gesellschaftsvertrag, Einlageverpflichtung (Einlagekonto).

1.7.2 Sacheinlage

Beschreibung: Einbringung von Vermögensgegenständen statt Geld, z. B.:

- Grundstück

- Rechte (z. B. Baugenehmigung, Erbbaurecht)

- Gesellschaftsanteile (an Grundstücksgesellschaft)

Voraussetzung: Werthaltigkeit muss geprüft und vertraglich fixiert sein.

Besonderheit: Häufig bei Grundstückseigentümern als JV-Partner genutzt.

1.7.3 Eigenkapitalersatzdarlehen (nachrangiges Gesellschafterdarlehen)

Beschreibung: Darlehen, das wirtschaftlich wie Eigenkapital wirkt (z. B. durch Rangrücktritt).

Vorteil: Flexibilität, steuerliche Gestaltung, mögliche Verzinsung.

Nachteil: Kein Stimmrecht wie bei echter Einlage, wird bilanziell als Fremdkapital behandelt.

1.7.4 Agio / Aufgeld

Beschreibung: Einlage über den im Handelsregister eingetragenen Betrag hinaus (Kapitalkonto II).

Beispiel: Kommanditist leistet 1 Mio. € Einlage, davon nur 100.000 € als haftende Einlage, 900.000 € als Agio.

Vorteil: Erhöht Eigenmittel ohne Erhöhung der Haftsumme.

1.7.5 Einbringung von Leistungen („Work Equity“) – bei Entwicklern seltener

Beschreibung: Projektentwickler bringt Arbeitsleistungen oder Vorleistungen ein (z. B. Planung, Konzept).

Nur bedingt möglich: Muss sorgfältig bewertet und vertraglich dokumentiert werden.

Alternative: Leistung wird vergütet, Kapitalanteil separat.

1.8 📘Fazit

Joint Ventures sind in der Immobilienentwicklung ein effektives Mittel, um Ressourcen zu bündeln und größere Projekte umzusetzen. Die Auswahl der passenden JV-Struktur hängt ab von:

- Kapitalverhältnissen

- Risikobereitschaft der Partner

- Know-how und Aufgabenverteilung

- Steuerlicher Optimierung

- Exit-Strategien

Eine saubere vertragliche Ausgestaltung (z. B. durch einen Joint-Venture-Vertrag oder Gesellschaftsvertrag) ist entscheidend für den Erfolg und zur Vermeidung späterer Konflikte.